Luận án về Ethereum (ETH) của nhà phân tích nổi tiếng Tom Lee hiện đang nhận được khá nhiều ý kiến trái chiều, thậm chí nó đang bị đem ra so sánh ETH với sự sụp đổ của Luna. Có những quan điểm còn cho rằng những lập luận của ông Lee là sự kết hợp của những quan điểm "mù mờ về tài chính" và "ảo tưởng" về cách thức tích lũy giá trị thực tế của tài sản số.

Đọc thêm: Bức tranh lớn của các công ty kho bạc tài sản kỹ thuật số (DAT) khi làn sóng hợp nhất bắt đầu

Tom Lee là ai?

Tom Lee, tên đầy đủ là Thomas Jong Lee, là một nhà chiến lược Phố Wall có kinh nghiệm và hiện đang giữ vai trò Chủ tịch Hội đồng Quản trị tại BitMine Immersion Technologies (BMNR), đồng thời là đồng sáng lập và Trưởng phòng Nghiên cứu tại Fundstrat Global Advisors.

Sự liên quan của Tom Lee là yếu tố then chốt làm thay đổi hoàn toàn chiến lược kinh doanh của BitMine. Dưới sự lãnh đạo của ông (bắt đầu vào khoảng tháng 6 năm 2025), BitMine đã chuyển đổi trọng tâm từ một công ty chuyên về khai thác Bitcoin sang một công ty kho bạc Ethereum hàng đầu thế giới. Chiến lược này được ví như việc xây dựng "MicroStrategy của Ethereum," mô phỏng mô hình huy động vốn để tích lũy tài sản số giống như cách Michael Saylor đã làm với Bitcoin.

Tom Lee, tên đầy đủ là Thomas Jong Lee, là một nhà chiến lược Phố Wall có kinh nghiệm và hiện đang giữ vai trò Chủ tịch Hội đồng Quản trị tại BitMine Immersion Technologies (BMNR), đồng thời là đồng sáng lập và Trưởng phòng Nghiên cứu tại Fundstrat Global Advisors. Ảnh: CNBC

Kế hoạch nắm giữ lượng Ethereum lớn nhất thế giới

Tom Lee đã thúc đẩy BitMine thực hiện một chiến lược rất tích cực nhằm mua và nắm giữ Ethereum (ETH), với mục tiêu dài hạn là sở hữu 5% tổng nguồn cung ETH lưu hành trên toàn cầu. Để đạt được mục tiêu này, BitMine đã huy động một lượng vốn đáng kể, bao gồm việc tăng cường chương trình phát hành cổ phiếu trực tiếp ra thị trường.

Ông công khai bày tỏ sự lạc quan mạnh mẽ về Ethereum, mô tả nó là "một trong những giao dịch vĩ mô lớn nhất trong 10-15 năm tới." Lý do ông tin tưởng là vì Ethereum đang trải qua "khoảnh khắc năm 1971" của Phố Wall, nơi các tài sản trong thế giới thực đang được mã hóa (tokenized) và Stablecoin đang bùng nổ, với phần lớn hoạt động này diễn ra trên mạng lưới Ethereum.

Ông cũng nhấn mạnh rằng các công ty kho bạc ETH (như BitMine) có thể tạo ra doanh thu liên tục thông qua việc Staking (khóa ETH để bảo mật mạng lưới), một lợi thế hơn so với việc chỉ nắm giữ Bitcoin. Nhờ chiến lược này, BitMine đã nhanh chóng trở thành tổ chức nắm giữ Ethereum lớn nhất trên thế giới và là công ty nắm giữ tài sản tiền điện tử công khai lớn thứ hai toàn cầu, chỉ sau MicroStrategy.

Tại sao luận điểm của Tom Lee về Ethereum đang bị phản bác?

Việc Tom Lee bị các nhà phân tích và người có ảnh hưởng (influencer) nổi tiếng trong giới crypto phản bác luận điểm tích cực về Ethereum là do sự khác biệt căn bản trong mô hình định giá và cách nhìn nhận về kinh tế học mạng lưới của ông so với cộng đồng am hiểu blockchain.

Ethereum is Luna 2.0 https://t.co/yKSPNrQqja

— Andrew Kang (@Rewkang) September 25, 2025

Cụ thể, sự chỉ trích gay gắt nhất đến từ những người như Andrew Kang, đồng sáng lập của Mechanism Capital, người cho rằng luận điểm của Tom Lee là "thiếu hiểu biết về tài chính" và "vô nghĩa" vì những lý do sau:

1/ Vấn đề tích lũy giá trị phí giao dịch

Tom Lee lập luận rằng sự bùng nổ của Stablecoin và Token hóa Tài sản Thế giới Thực (RWA) sẽ diễn ra trên Ethereum, từ đó làm tăng phí giao dịch và đẩy giá ETH lên. Tuy nhiên, các nhà phê bình chỉ ra rằng luận điểm này bỏ qua thực tế là phần lớn hoạt động giao dịch đang dịch chuyển sang các giải pháp Layer 2 (L2) như Arbitrum hay Optimism.

Các nâng cấp mạng lưới của Ethereum cũng nhằm mục đích giảm phí giao dịch. Do đó, mặc dù hoạt động kinh tế trên Ethereum tăng, doanh thu phí thực tế (fee revenue) lại không tích lũy về Layer 1 (Ethereum Mainnet) tương ứng, làm suy yếu luận điểm về giá trị cốt lõi của ETH.

2/ Phép ẩn dụ "dầu kỹ thuật số" bị bác bỏ

Lee thường so sánh Ethereum với dầu mỏ (Digital Oil) để biện minh cho tiềm năng tăng trưởng khổng lồ của nó. Andrew Kang phản bác rằng dầu mỏ là một loại hàng hóa có giá trị tương đối ổn định trong biên độ nhất định sau khi điều chỉnh theo lạm phát trong nhiều thập kỷ. Việc coi ETH là một loại hàng hóa không tự động ngụ ý rằng giá của nó sẽ tăng vọt lên mức dự đoán cao như $60,000, mà thay vào đó, nó có thể chỉ duy trì trong một phạm vi giá trị nhất định.

3/ Hoài nghi về động lực của tổ chức

Tom Lee tin tưởng rằng các tổ chức tài chính lớn của Phố Wall sẽ tích cực mua và staking ETH để kiếm lợi nhuận và bảo mật mạng lưới. Tuy nhiên, giới crypto-native hoài nghi về điều này, lập luận rằng các ngân hàng và tổ chức tài chính lớn thường có quy định nghiêm ngặt và không muốn giữ một lượng lớn tài sản biến động cao như ETH trên bảng cân đối kế toán một cách trực tiếp.

Họ có thể tham gia thông qua các sản phẩm phái sinh hoặc ETF thay vì nắm giữ tài sản cốt lõi. Tóm lại, sự phản đối Tom Lee là cuộc đụng độ giữa góc nhìn vĩ mô, định hướng Phố Wall của ông với góc nhìn vi mô, chuyên sâu về blockchain và kinh tế học mạng lưới của các influencer tiền điện tử.

Phân tích các luận điểm của Tom Lee

Luận điểm tăng giá của ông Lee xoay quanh 5 điểm chính: (1) Việc áp dụng Stablecoin và Tài sản Thế giới Thực (RWA), (2) So sánh ETH với "dầu mỏ kỹ thuật số", (3) Các tổ chức sẽ mua và Stake ETH, (4) Giá trị ETH sẽ bằng tổng giá trị của tất cả các công ty cơ sở hạ tầng tài chính, và (5) Phân tích kỹ thuật.

Ảo tưởng về Stablecoin và RWA

Tom Lee cho rằng sự gia tăng hoạt động của stablecoin và tài sản được mã hóa (tokenized assets) sẽ thúc đẩy khối lượng giao dịch, từ đó tăng phí và doanh thu cho Ethereum. Tuy nhiên, dữ liệu thực tế lại không hề ủng hộ quan điểm này.

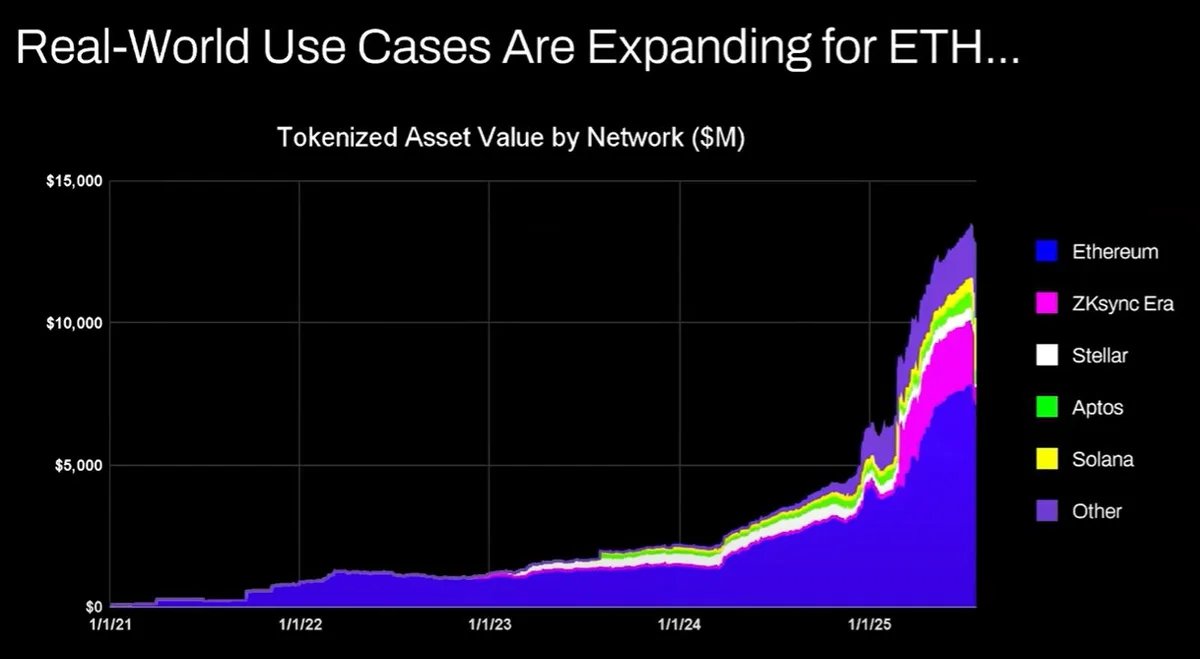

Dữ liệu về giá trị của tài sản đang được token hóa dựa trên các mạng lưới, dẫn đầu là Ethereum.

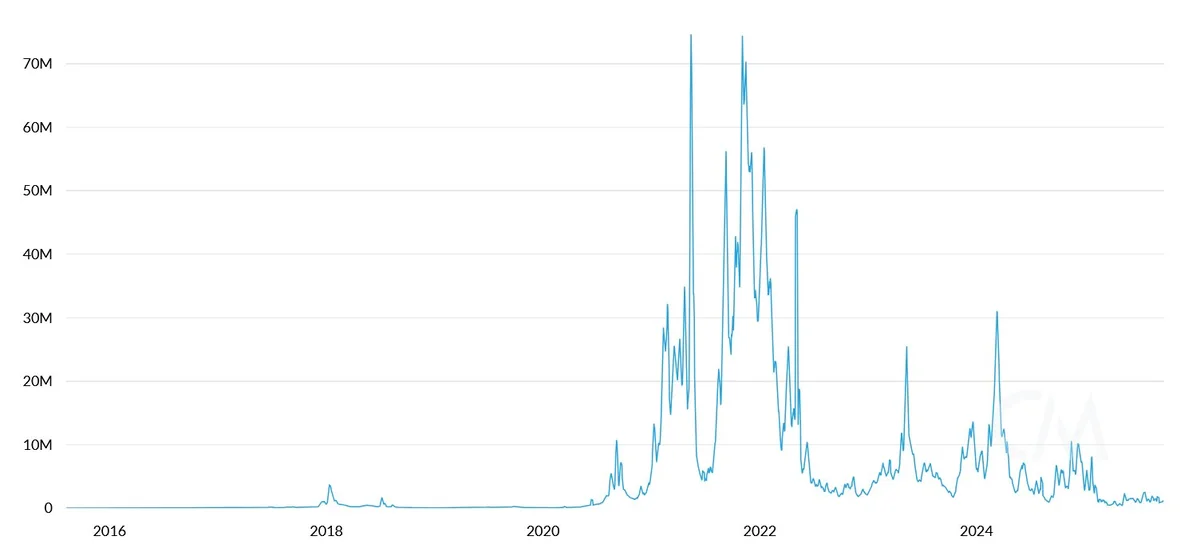

Mặc dù giá trị tài sản được token hóa và khối lượng giao dịch stablecoin đã tăng từ 100 đến 1000 lần kể từ năm 2020, nhưng phí giao dịch của Ethereum lại gần như giữ nguyên so với năm 2020. Điều này cho thấy ông Lee đã "hiểu sai cơ bản" về cách tích lũy giá trị.

Biểu đồ phí giao dịch theo ngày của mạng lưới Ethereum tính từ năm 2016 đến 2024 đang có xu hướng giảm.

Nguyên nhân được đưa ra bao gồm: các nâng cấp mạng lưới của Ethereum làm giao dịch hiệu quả hơn hoạt động stablecoin và RWA đang chuyển sang các blockchain khác và việc token hóa các tài sản có vòng quay chậm không tạo ra nhiều phí. Ví dụ, một trái phiếu $100 triệu có thể chỉ giao dịch một lần trong hai năm, tạo ra phí rất nhỏ, trong khi một giao dịch USDT duy nhất có thể tạo ra phí nhiều hơn.

Các nhà phân tích cho rằng, dù khối lượng giao dịch và phí có thể tăng trong tương lai, phần lớn phí sẽ bị các blockchain khác "chiếm lĩnh" nhờ đội ngũ phát triển kinh doanh mạnh mẽ hơn, như Solana, Arbitrum, và Tempo. Thậm chí, Tether cũng đang hỗ trợ các chuỗi mới là Plasma và Stable với ý định chuyển khối lượng giao dịch USDT về chuỗi riêng.

So sánh "Dầu mỏ kỹ thuật số" không hề tích cực

Việc so sánh Ethereum với dầu mỏ kỹ thuật số không phải là một lập luận tăng giá. Dầu mỏ là một loại hàng hóa, và giá dầu thực tế (đã điều chỉnh lạm phát) đã giao dịch trong cùng một phạm vi suốt hơn một thế kỷ, chỉ có các đợt tăng đột biến rồi lại quay về mức cũ. Nếu ETH là một loại hàng hóa, điều này không mang lại tiềm năng tăng trưởng vô hạn như mong muốn.

Biểu đồ giá của dầu thô Brent hiện có mức tăng trưởng cao nhất ở 731.68% trong suốt 25 năm đầu của thế kỷ 21, một sức tăng trưởng được xem là rất kém hấp dẫn đối với Ethereum (ETH). Biểu đồ: TradingView

Giả định sai lầm về hành vi của tổ chức

Luận điểm cho rằng các tổ chức tài chính lớn sẽ mua và Stake ETH để bảo mật mạng lưới mà họ đang dùng để token hóa tài sản, cũng như dùng làm vốn hoạt động, bị đánh giá là thiếu căn cứ.

Hiện tại, chưa có ngân hàng lớn nào mua ETH vào bảng cân đối kế toán hay công bố kế hoạch làm như vậy. Việc này được so sánh với việc các ngân hàng không dự trữ thùng xăng dầu chỉ vì họ cần thanh toán tiền năng lượng liên tục, hoặc không mua cổ phiếu của các công ty lưu ký tài sản mà họ sử dụng. Họ chỉ thanh toán khi cần thiết, chứ không tích trữ.

Đọc thêm: Limitless khởi động Presale token LMTS: Cơ hội sớm tham gia thị trường dự đoán thế hệ mới

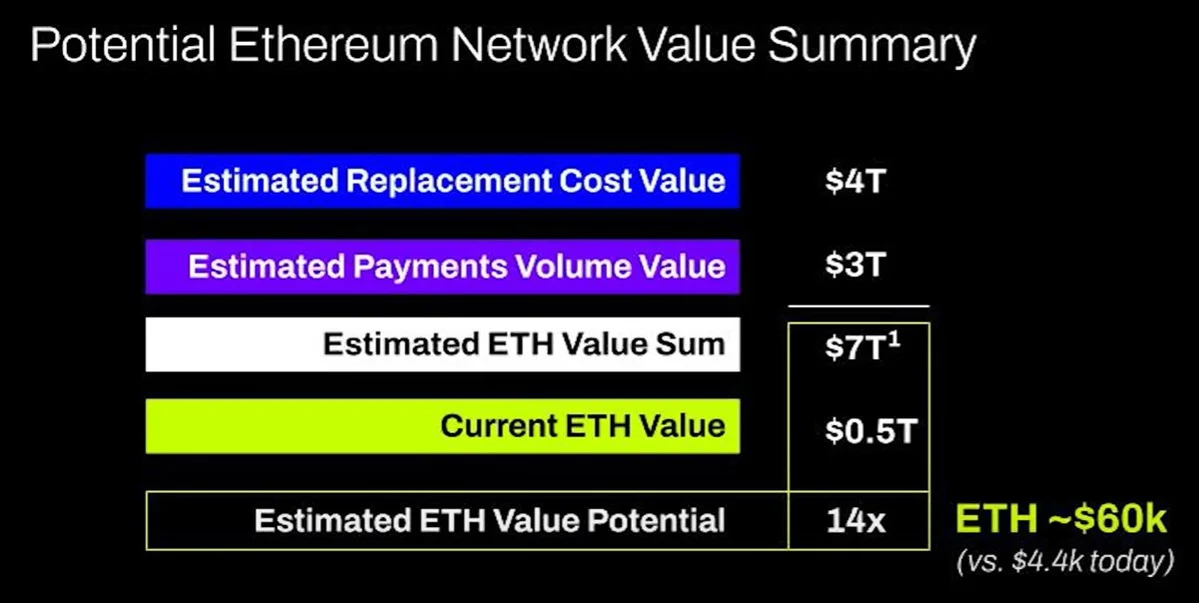

Sự "ảo tưởng" về định giá

Tuyên bố rằng giá trị của ETH sẽ bằng tổng giá trị của tất cả các công ty cơ sở hạ tầng tài chính bị coi là "sự hiểu lầm cơ bản" về cách tích lũy giá trị và là "ảo tưởng thuần túy".

Bảng phân tích giá trị tiềm năng của Ethereum (ETH).

Phân tích kỹ thuật chỉ để biện minh cho thiên kiến

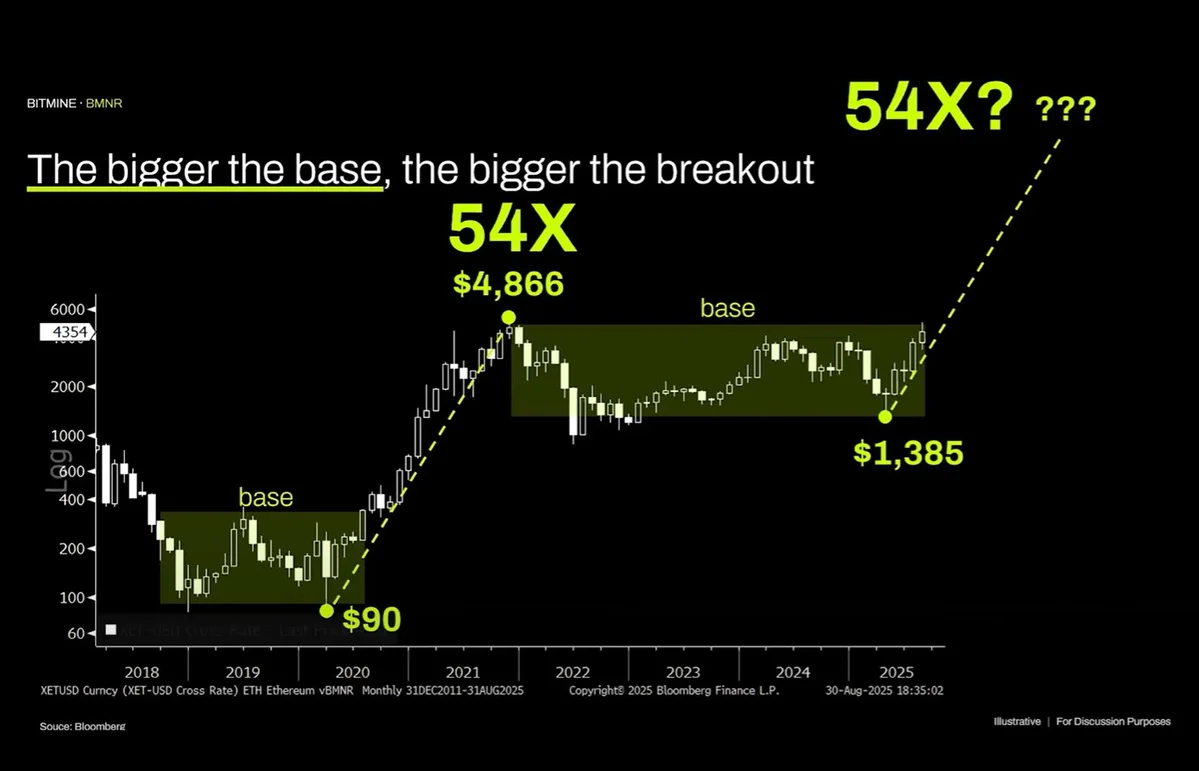

Dù thừa nhận giá trị của phân tích kỹ thuật khi được xem xét một cách khách quan, bài phân tích chỉ trích ông Lee đã dùng Phân tích kỹ thuật (TA) để "vẽ vời" các đường ngẫu nhiên nhằm hỗ trợ cho thiên kiến tăng giá của mình.

Biểu đồ được cho mang thiên kiến tăng giá Ethereum (ETH) của Tom Lee. Ảnh: BitMine

Quan sát khách quan cho thấy Ethereum đang trong một phạm vi giao dịch kéo dài nhiều năm, tương tự như giá dầu thô trong ba thập kỷ qua. Việc ETH gần đây chạm và không vượt qua được mức kháng cự trên của phạm vi cho thấy tín hiệu kỹ thuật nghiêng về phía giảm giá. Khả năng ETH sẽ tiếp tục giao dịch trong phạm vi rộng $1.000-$4.800 trong thời gian dài là rất cao.

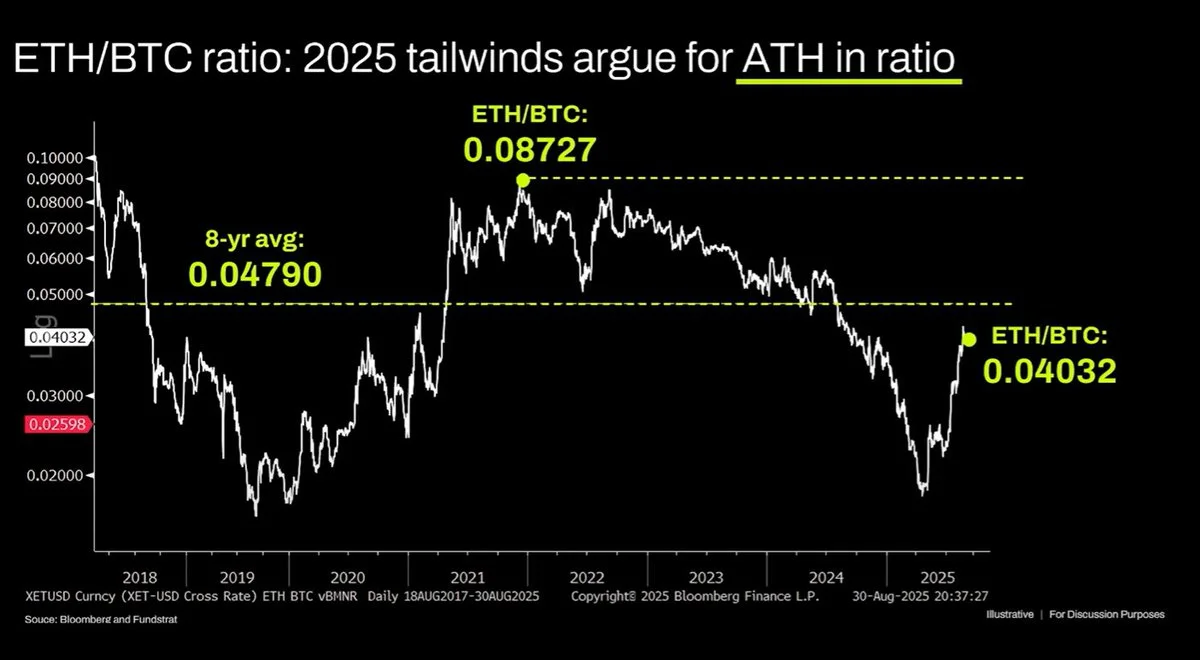

Biểu đồ dài hạn ETH/BTC cũng bị giải thích sai. Trong những năm gần đây, biểu đồ này chủ yếu nằm trong một xu hướng giảm, với một đợt phục hồi gần đây tại mức hỗ trợ dài hạn. Xu hướng giảm này cho thấy câu chuyện về Ethereum đã "bão hòa" và các yếu tố cơ bản không đủ để biện minh cho sự tăng trưởng định giá.

Biểu đồ tỷ lệ của ETH/BTC đang nói lên sự bão hòa về các câu chuyện làm động lực tăng giá cho Ethereum trong dài hạn.

Định giá dựa trên sự "mù mờ về tài chính"

Từ những góc nhìn luận án Ethereum của Tom Lee có thể thấy vì sao bài viết của ông đang gặp phải nhiều ý kiến trái chiều về định giá của Ethereum, nó chủ yếu đến từ sự "mù mờ về tài chính" của thị trường, một yếu tố có thể tạo ra một vốn hóa thị trường khá lớn (như trường hợp của XRP). Tuy nhiên, mức định giá có thể đạt được từ sự thiếu hiểu biết này là không vô hạn. Thanh khoản vĩ mô rộng hơn đã giữ cho vốn hóa thị trường của ETH duy trì, nhưng nếu không có sự thay đổi lớn về mặt tổ chức, ETH có khả năng sẽ tiếp tục hoạt động kém hiệu quả trong tương lai vô thời hạn.

- Ngăn chặn rửa tiền mã hóa - Kinh nghiệm EU và hướng đi cho Việt Nam

- Jailed – Tựa game Web3 giả lập “nhập kho” trên Solana đang gây sốt có gì hot?

- Bitcoin sideway biên độ lớn – Chuyện gì đang diễn ra với thị trường Crypto?

- Thực trạng thị trường tiền mã hóa của 3 quốc gia Đông Dương đang như thế nào?

- CZ vướng tin đồn hẹn hò với mỹ nhân 18+ của Hollywood Sydney Sweeney